Если вы не включили режим расширенного счета:

Подробную инструкцию по созданию платежных поручений в интернет-банке Сбербанк Бизнес можно найти здесь. Также рекомендуется учитывать оттенки при создании ratio phor.

Чтобы не создавать платежные поручения в последние минуты перед истечением времени операции, вы можете отслеживать их статус и следить за тем, чтобы они были исполнены.

Перед проведением платежа со счета, к которому привязана бизнес-карточка, проверьте остаток средств на счете, чтобы убедиться, что его достаточно для проведения операции. Операции по карте могут продолжать обрабатываться вашим банком, и баланс на карте может меняться в зависимости от баланса на счете.

Если у вас много счетов и нет всех денег, убедитесь, что вы отправляете деньги с нужного счета, а не с пустого.

Поинтересуйтесь суммой счета и комиссией. Это зависит от суммы платежа. Так вы исключите случаи, когда у вас на счету не хватает денег, чтобы заплатить комитету.

Всегда проверяйте контрагентов. При отправке денег физическому лицу проверьте и определите имя, фамилию и отчество получателя без сокращений. Подробнее об ошибках при заполнении платежных поручений рассказано здесь.

Если на вашем счете установлены лимиты, учитывайте их. Вы не можете отправлять платежи, превышающие лимиты.

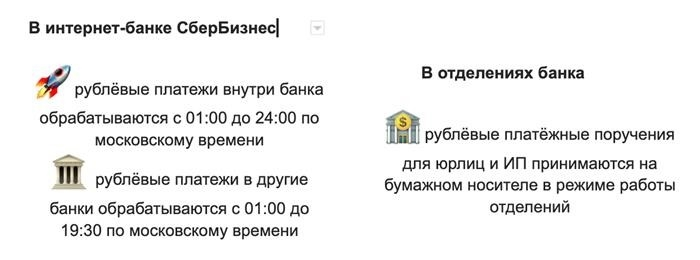

Совершая платежи и следуя инструкциям, следите за временем обработки, чтобы легко отправить деньги и они поступили на счет получателя в нужное время.

Как отправить деньги в другой банк на счет

Людям, пользующимся картами разных банков, иногда необходимо переводить деньги между счетами. Например, вы можете получать повышенный cashback за покупки, совершенные через определенные банки. Кроме того, вы можете снять наличные, когда на одной из ваших карт превышен лимит. В этом разделе мы расскажем, как перевести деньги между счетами в разных банках с комиссией или без нее.

Существует два способа перевода денег: офлайн в отделении банка или онлайн с мобильного телефона. Рассмотрите оба варианта.

Как перевести деньги онлайн из одного банка в другой

Онлайн-переводы можно осуществлять из любого места, где есть интернет. Все, что вам нужно, — это смартфон и несколько минут времени. Благодаря телефону существует множество возможностей перевести деньги получателю (другому человеку или себе) или на счет в другом банке. Самые распространенные и надежные способы — общие.

Из приложения для смартфона.

Самый простой способ отправить деньги — выбрать соответствующую опцию в главном меню мобильного приложения банка. Чтобы отправить деньги по нужному адресу, вам понадобятся такие данные, как номер карты или реквизиты счета. Как правило, услуга предоставляется на платной основе, размер комиссии зависит от счета, выставленного финансовым учреждением, и суммы платежа.

разработанная СБП, Банком России и Государственной платежной системой. СБП — это доступный и удобный инструмент для быстрого перевода денег в другие банки без комиссий. Все, что вам нужно знать, — это номер телефона получателя, первая буква фамилии, имя и фамилия.

Система быстрых платежей не работает по умолчанию. Ее необходимо включить в меню мобильного приложения. Пользователи ВТБ Онлайн заходят в систему, выбирают в сервисе «Получение денежных переводов в ВТБ» и включают «Денежные переводы по номеру телефона». После этого они смогут отправлять и получать платежи через SBP.

Преимущество SBP в том, что пополнение счета происходит мгновенно, независимо от времени суток, даже в выходные и праздничные дни. За один раз вы можете перевести до ₽ 600 000, но банк оставляет за собой право ограничить сумму одного платежа не более чем ₽ 150 000. Также может быть установлен ежемесячный лимит.

До ₽100 000 в месяц SBP предоставляет бесплатно, но если вы превышаете этот лимит, банк взимает до 0,5 %.

Помимо того, что система быстрых платежей необходима для денежных переводов, она также позволяет клиентам расплачиваться в магазине с помощью QR-кода. Для этого необходимо открыть сканер в мобильном приложении, отсканировать QR-код на кассе и ввести сумму. Устройство обменивается платежной информацией, и оплата сразу поступает продавцу.

Через личный кабинет на месте.

Функционал онлайн-банка во многом схож с приложением для мобильного телефона. На сайте ВТБ авторизованным пользователям также доступны различные услуги, например, денежные переводы.

Аналогичным образом на сайте может использоваться и SBP. Алгоритм работы такой же, как и в приложениях. Клиент выбирает нужный вариант, указывает номер телефона и сумму, проверяет данные и подтверждает операцию. Деньги со счета снимаются моментально, а банк не получает никаких комиссий, если не превышен лимит ₽100 000.

Способ перевода в отделении банка

Офлайн-метод подходит как для тех, кто делает переводы по карте, так и для тех, кто делает переводы наличными. Просто обратитесь в ближайшее отделение банка. Бухгалтер может выполнить действие. Банкоматы также могут быть использованы клиентом самостоятельно. У каждого способа есть свои нюансы, поэтому давайте их проанализируем.

Через фонд.

Чтобы воспользоваться услугами банкира, необходим паспорт или другой документ, удостоверяющий личность. Необходимо указать номер карты, на которую будет осуществлен перевод. Вы также можете указать реквизиты для перевода. Кассир проверяет реквизиты и убеждается, что имя и фамилия отправителя и получателя совпадают. Затем операция выполняется в системе.

Обратите внимание, что кассир принимает только наличные. Если вам необходимо сделать безналичный перевод или у вас нет с собой документов, воспользуйтесь банкоматом.

Через банкомат

Чтобы перевести деньги через банкомат, вам понадобится только банковская карта. Вставьте ее в банкомат, активируйте с помощью PIN-кода и зайдите в сервис. Выберите «Перевод» из доступных услуг и укажите безналичный или наличный способ. Во втором случае система предложит внести банкноту через купюроприемник.

На следующем этапе необходимо ввести данные получателя (реквизиты или номер карты). Будьте внимательны при вводе цифр и всегда перепроверяйте данные. В том случае, если деньги по ошибке будут переведены на несуществующий номер, может пройти несколько дней, прежде чем деньги будут аннулированы.

Затем необходимо ввести сумму платежа. Еще раз проверьте, все ли правильно, прежде чем проверять услугу. После завершения операции банкомат выдаст чек. Советуем вам держать его до тех пор, пока деньги не будут зачислены на ваш счет.

Перевести деньги через банкомат несложно. Устройство само подскажет вам, что делать на каждом этапе. Если у вас возникнут трудности, вы можете попросить помощи у персонала.

Комиссия взимается при переводе денег через банкомат через фонд. Точная сумма зависит от банка и в большинстве случаев составляет 1-1,5 % от суммы операции.

Вариант денежного перевода: самый выгодный

Во многих случаях возникает необходимость перевести деньги с одного счета на другой. Например, нужно снять деньги с зарплатной карты на депозит или внести платеж по ипотеке. А иногда нужно перевести другу, который расплачивается со всеми в ресторане. Мы выяснили, насколько выгодными могут быть такие сделки.

На основе телефонных номеров.

Многие ошибочно полагают, что переводы через систему быстрых платежей осуществляются по номеру телефона. Однако это две разные функции с разными требованиями.

Через ФПС можно перевести деньги только в другой банк. Например, если речь идет о переводе денег другу, то номер телефона будет очень уместен.

У каждого банка есть свои тарифы и ограничения для этого способа. Например, Сбербанк позволяет перевозить до 50 000 рублей в месяц по номерам, после чего начинают действовать тарифы и ограничения. Альфа-Банк не взимает плату за внутрибанковские перевозки, но остальные условия зависят от уровня обслуживания.

Если речь идет о большом объеме переводов, желательно уточнить все условия банка — они могут отличаться.

За номер карты.

Банки почти всегда берут комиссию за такие переводы. В среднем она составляет 1-1,5% от суммы, но более 30 рублей за одну операцию.

Также существуют лимиты на сумму для этого способа, причем у каждого банка они свои, которые могут дополнительно зависеть от места, формы заявления, отделения банка или сайта, где совершается перевод.

Большинство банков устанавливают лимиты на сумму, которую можно перевести на одну карту без комиссии. Например, в Тинькофф Банке и МКБ — 20 000 рублей.

Поэтому очень важно уточнить условия и выбрать предпочтительный способ перевода до создания транзакции.

По данным Национального института финансовых исследований (НАФИ), 91% жителей России имеют опыт перевода денег между картами или счетами. 11 % россиян делают это ежедневно, 30 % — несколько раз в неделю, 39 % — несколько раз в месяц.

Женщины переводят деньги чаще — 94 % против 87 % среди мужчин.

Через фонд отделения.

Как вариант, можно погасить задолженность перед банком через фонд. Этот способ становится все менее популярным, но все еще существует. Вам нужно предъявить паспорт бухгалтеру и предоставить необходимую информацию для перевода.

При этом способе может потребоваться не только реквизиты карты или номер телефона — БИК, корреспондентский счет, НДС и другие пункты.

После заполнения кассовой документации можно внести или перевести наличные из терминала.

Этот способ требует внесения приточного платежа. В Сбербанке он составляет 1,5% от суммы на карте, минимум 50 рублей, максимум 5000 рублей и 1,75% от суммы при переводе на тот же лимит.

Важно знать, что при переводе через фонд деньги поступают на счет получателя не сразу, а в течение трех-пяти рабочих дней.