Используя функционал сервиса m y-forms.ru и регистрируясь, пользователь обязуется принять согласие на обработку персональных данных (далее — согласие).

Что такое универсальный передаточный документ? Назначение и формирование УПД

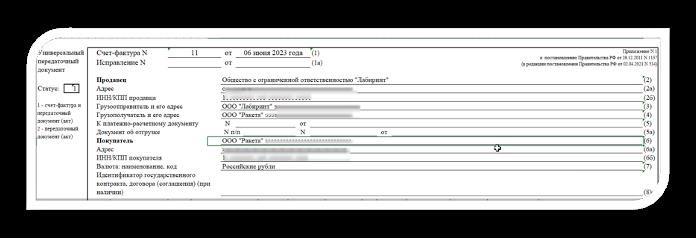

Универсальный передаточный документ — это документ, оформляемый при передаче услуг, работ, права собственности или товаров и объединяющий в себе счет-фактуру и передаточный документ (операционную, товарную накладную и т. д.). Формат УПД разработан ФНС России (Приложение 13-20-3/96 ФНС России от 21 октября 2013 года). Документ содержит три типа требований.

Формат документа рекомендуемый — может быть изменен путем добавления необходимых колонок и рамок. Детализация из формы не допускается.

РСД не является обязательным документом. Организации и предприниматели вправе использовать или соблюдать обычные правила составления основного документа и выставлять счета-фактуры и документы отдельно. Использование универсальных передаточных документов упрощает и ускоряет процесс движения основных документов, налогового и бухгалтерского учета и снижает риск ошибок, так как вместо двух документов оформляется только один.

Изменения в формах УПД с 1 июля 2021 года

Изменения в счетах-фактурах с 01. 07. 2021 года и введение информации о ввозимых товарах с учетом требований закона о прослеживаемости их перемещения по территории РФ (закон № 371 ФЗ от 09. 11. 2020), требуют самостоятельного изменения формы обновления. Части счета-фактуры IMF должны соответствовать новым требованиям.

В статусе 1 обновления, который служит заменой счета-фактуры, добавляется строка 5А, а также строка в счете-фактуре, если заполнены все обязательные сведения (письмо ФНС № ЗГ-3-3 / 4368 от 17. 06. 2021).

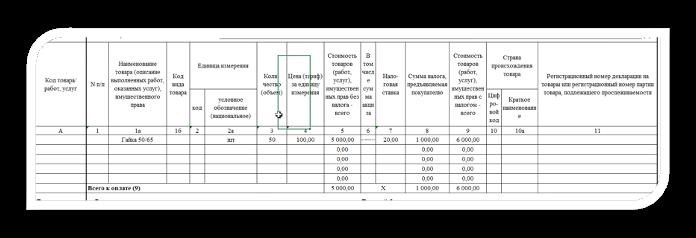

Столбцы. 1 — Порядок нумерации документов. 1а — их наименование — 1б — код вида товара. Колонка 1b — код вида товара.

В графе. 11 указывается RNPT (номер отправления), присвоенный ему в соответствии с национальной системой прослеживаемости импортных товаров. В случае необнаруживаемых товаров необходимо указать номер декларации.

Графы 12, 12а и 13 дополняются такими товарами, если таковые имеются. Они включают количество, код и указание единицы состояния товара, подлежащего прослеживаемости. В ДДС можно заносить информацию о различных видах товаров. Если они не включены в список контролируемых видов, эти поля должны быть дополнены прочерками.

Для типов DDS ‘SCFDOP’ и ‘DOP’ данные DDS (количество и дата дубликатов) указываются в колонке 5A. Если вместо счета-фактуры используется УПД, номер и дата почтового отправления указываются в строке 5A. Если миссий больше, документы перечисляются в строках (верхняя и нижняя точки).

Новая форма Upd должна использоваться независимо от того, работает ли орган с детектируемыми товарами. Если такого товара нет, в графах 12-13 необходимо поставить прочерк. Документы могут быть оформлены в бумажном или электронном виде. Электронную форму УПД дорабатывает ФНС по новому требованию и учитывает налогоплательщика по номеру письма. ЕА-4-15/7407 ФНС России 28. 05. 2021.

Вариант использования УПД.

Существует два варианта использования УПД.

Как заполнять форму УПД в 2021 году.

В 2021 году формы UPD должны заполняться, как и раньше, в соответствии с существующими правилами отправки товаров и передачи проектов и услуг.

Правила заполнения бланков католических передаточных документов.

Большая часть формы UPD совпадает с формой счета-фактуры и товарной накладной или формой Акта об исполнении проекта. Однако заполнение некоторых полей формы, касающихся деталей самого экуменического передаточного документа, может вызвать затруднения.

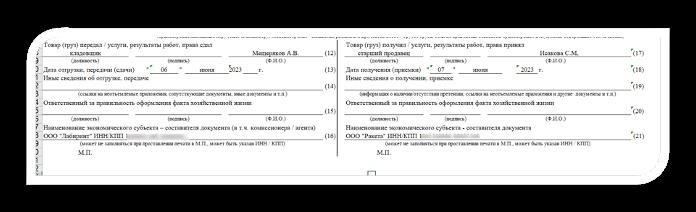

Подпись к Upd. Вверху универсального передаточного документа, соответствующего счету-фактуре, подписывается руководителем организации (или индивидуальным предпринимателем) и главным бухгалтером. Внизу формы, соответствующей практике или транспортной записке, подпись лица, ответственного за учет перечисления товаров/услуг, получения товаров/услуг, событий финансовой жизни продавца и событий покупателя.

Допущенные ошибки могут привести к проблемам, связанным с признанием доходов по налогу на прибыль или сложностям при получении скидок по НДС.

Порядок исправления ошибок зависит от того, на каком режиме — 1 или 2 — они были сделаны и препятствует ли ошибка распознаванию важной информации налоговым специалистом (например, продавца, покупателя, товара и его характеристик).

При необходимости могут быть выставлены дополнительные счета-фактуры.

Как заполняется ДДС в сервисе KUB24?

Проверить правильность информации,

Документ готов. Теперь их можно хранить на жестком диске вашего компьютера или отправить торговому партнеру по электронной почте.

Когда вы начинаете пользоваться сервисом KUB24, ваши универсальные передаточные документы автоматически заполняются по форме 2020 года, и вы можете систематически хранить документы в своем личном шкафчике и отправлять их торговым партнерам одним щелчком мыши. Зарегистрируйтесь сейчас и получите 14 дней бесплатного доступа ко всем функциям системы.

Статус 2 присваивается ДДС, оформленным только как счет-фактура или счет (для операций без НДС).

Единый передаточный документ: образец, заполнить и скачать форму 2025

Бланки / Приходные ордера

UDD: что это за документ, как его заполнять, когда использовать

Многие компании используют UPD для улучшения и поддержания документооборота и сокращения бумажной работы. Его преимущество в том, что он содержит сразу две формы: накладную (акт на выполнение работ/оказание услуг) и счет-фактуру. Бухгалтерам удобно использовать один документ для фиксации прихода товара/определения оказанных услуг и вносить данные в книгу покупок для учета НДС.

Документ, так как имеет юридическую силу.

В октябре 2013 года Федеральная налоговая служба опубликовала письмо, в котором подробно описала обстоятельства, при которых налогоплательщики могут применять ЕНВД без налогового риска.

Как заполнить счет-фактуру по НДС

Заполнение документа начинается с ввода цифр и проставления даты. Бухгалтерская программа введет необходимые данные по умолчанию.

Второй важный показатель — статус. Характеристики этого требования описаны выше.

Если вы хотите заполнять формы вручную, рекомендуем скачать универсальный бланк передаточной документации и заполнить необходимые строки. Готовый бланк можно использовать в бухгалтерских программах.

Информация об отправителе и получателе груза.

Если перед отгрузкой были подписаны и подготовлены другие документы, необходимо заполнить поля «Платежные и расчетные документы» и «Отгрузочные документы».

Внизу таблицы стоят подписи руководителя и главного бухгалтера.

Ниже располагается строка, в которой продавец (подрядчик) указывает основание для отгрузки. В большинстве случаев здесь указывается номер и дата договора поставки (на оказание услуг).

Далее указывается информация о транспортировке: реквизиты товарно-транспортной накладной, поручения перевозчику и т. д.).

Если в ДДС представлено несколько позиций и они не помещаются на одном листе, то в первом пункте следует указать количество листов, входящих в документ.

Коды и номера товаров заполнять по порядку не обязательно, но рекомендуется, чтобы избежать потери страниц и ошибок лица, ответственного за прием товара.

В какой день был доставлен товар?

С помощью документов по НДС можно оформить продажу товаров и услуг. Это удобно для плательщиков НДС, так как им не нужно оформлять два документа — отгрузочный документ и счет-фактуру. Его могут использовать налогоплательщики, применяющие режим ОСН и специальные налоговые режимы.

В глобальном транспортном документе могут быть указаны отгружаемые товары и оказываемые услуги. Это особенно полезно, чтобы показать соответствующие услуги, такие как доставка, погрузка и разгрузка, а также упаковка, осуществляемые транспортными средствами поставщика.