Подборка наиболее важных документов по запросу Завершение регистрации сведений о доходах физических лиц, например: нормативно-правовые акты, формы, статьи, консультации экспертов.

Формат документа

Судебная практика

Избранные судебные решения 2023 года: Статья 126.1 НК РФ «Представление налоговым агентом в налоговый орган документов, содержащих недостоверные сведения» (АО «Центр экономических экспертиз „Налоговое и финансовое право“) Суд установил следующее. позиция ФНС по открытию лицевого счета в реестре акционеров общества была необоснованной, с учетом действовавшего на тот момент законодательства, а персональные данные физических лиц, на которые ссылается ФНС (дата рождения, ИНН). ) не требовалось. Справка 2-НДФЛ была заполнена компанией в соответствии с информацией, полученной от регистратора.

Статьи, комментарии и ответы на вопросы

Нормативное законодательство

НДФЛ: как платить налог в 2025 году

НДФЛ: как платить налог в 2025 году

С 2025 года налоговики будут обязаны уплачивать НДФЛ и подавать уведомления два раза в месяц. В этой статье приведены примеры того, как применять новые сроки и следовать процессу заполнения уведомлений.

Сроки уплаты и представления уведомления по НДФЛ

С 1 января все налоговики обязаны делать это дважды в месяц (пункт 9 статьи 58 и пункт 6 статьи 226 Налогового кодекса РФ).

| • | Перечислить исчисленный и удержанный налог, |

| • | Подать уведомление о начислении налога. |

С 1-го по 22-е число текущего месяца

Не позднее 25-го числа текущего месяца

Не позднее 28 числа текущего месяца

С 23-го по последний день месяца

Не позднее 3-го числа следующего месяца

Не позднее 5 числа следующего месяца

Специальный порядок действует с 23 по 31 декабря (ст. 226, п. 6 ФЗ «О налогах и сборах»). Вы должны подать уведомление и уплатить налог до последнего рабочего дня года.

Обратите внимание, что в декабре 2025 года необходимо подать три уведомления и дважды уплатить налог.

Примеры расчета сроков уплаты подоходного налога при начислении зарплаты, выплате пособий и больничных листов

| • | Первая половина месяца — 25-е число месяца Начисление зарплаты, |

| • | Вторая половина месяца — 10-е число месяца, |

| • | Лицензионное пособие — 31 января, |

| • | Бонус — 22 февраля, |

| • | Больничный — 7 марта, |

В этом случае сроки расчета и возврата подоходного налога физического лица и подачи уведомления следующие

Период удержания подоходного налога

22. 02. 2025 3 (премия + оклад)

07. 03. 2025 4 (зарплата + выплаты за разрешение на работу)

Обратите внимание, что если дни выплаты дохода приходятся на 25 и 10 число месяца и дополнительные выплаты не производятся, то уведомление необходимо подать в феврале 2025 года и уплатить только один налоговый платеж. В связи с праздником зарплата выплачивается раньше — 1 1 22 февраля. Таким образом, по условиям данного примера, с 23 по 29 февраля платеж не начисляется.

Подавать нулевое уведомление в налоговую инспекцию не нужно (пункт 9 статьи 58 Налогового кодекса РФ).

Пример заполнения уведомления об исчисленном подоходном налоге для физического лица

Уведомление о первом периоде назначения налога (с первого по 22 число месяца):

Уведомление о втором сроке перечисления налога (с 23-го числа до конца месяца):

| • | 21 — 1 квартал, |

| • | 31 — семестр, |

| • | 33-9 мес, |

| • | 34-Один год. |

Код для обычного количества месяцев в квартале:

| • | 01, 02, 03 — по первому переводному периоду (с 1-го по 22-е число месяца), |

| • | 11, 12, 13 — по второму трансферному периоду (с 23-го по конец месяца). |

Мария Севченко, Наталья Бокова, специалисты по бухгалтерскому и налоговому учету.

03. 02. 2025 — это пересдача, и срок подачи уведомления переносится на следующий рабочий день (ст. 6. 1 НК РФ).

25. 02. 2025 — пересдача, а срок отправки уведомления переносится на следующий рабочий день (ст. 6. 1, п. 7 НК РФ).

23.02.2024 — отпуск, выплата заработка переносится на один день раньше (ст. 136 ТК РФ).

08. 03. 2025 — отпуск, выплата заработка переносится на один день раньше (ст. 136 ТК РФ).

Когда нужно вести учет НДФЛ?

Учет доходов работника должен вестись с момента их первой выплаты. Реестр ведется в течение одного календарного года и отдельно по каждому работнику. Его целесообразно вести, если налоговая база превышает 5 млн рублей и необходимо применить ставку налога 15%.

Где в «1С» находится регистр «Налог на доходы физических лиц»?

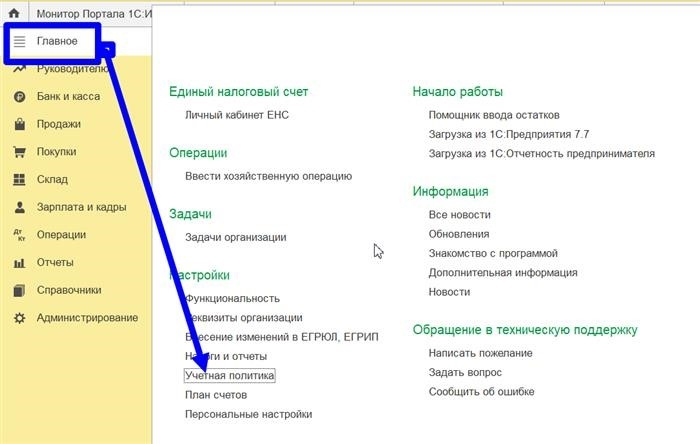

Разработчики программного продукта «1С» сделали так, чтобы пользователи могли не разрабатывать отдельный регистр учета по НДФЛ, а использовать встроенную в программу форму. Чтобы найти этот регистр, зайдите в пункт главного меню и в разделе «Настройки» выберите пункт «Учетная политика».

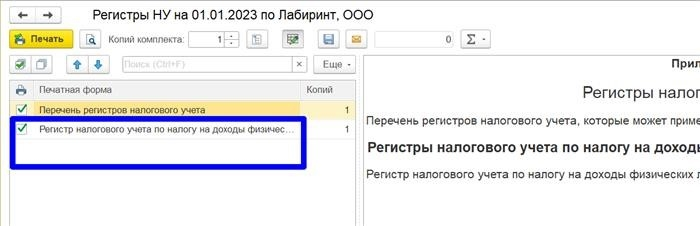

В открывшемся окне необходимо нажать кнопку Печать и выбрать последний пункт в выпадающем окне — Регистры налогового учета. В открывшемся окне появятся следующие две строки.

Необходимо выбрать второе значение.

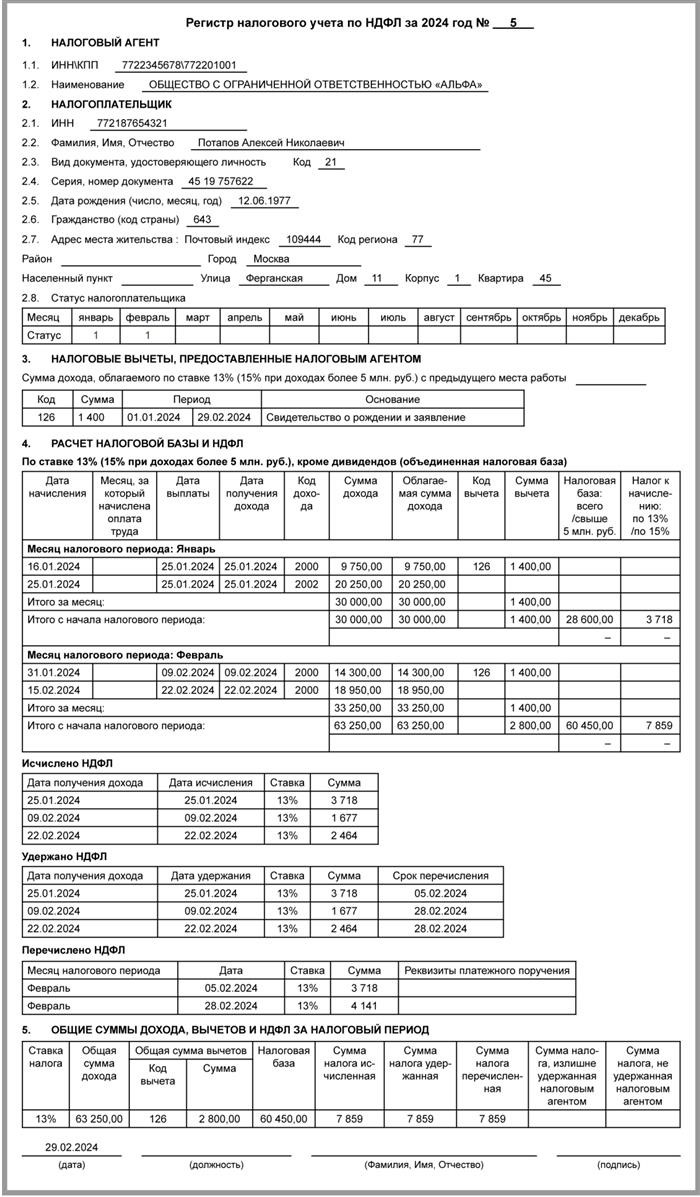

Как заполнить регистр налогового учета доходов физических лиц: пример

Основой для заполнения формы служат основные бухгалтерские документы. Здесь также учитываются налоговые вычеты, заявленные работником. Работник вправе подать заявление о предоставлении вычета и представить подтверждающие документы по любому из оснований, предусмотренных Налоговым кодексом РФ.

Форма заявления является обязательным документом. Если работник оформляет вычет на ребенка, достаточно предоставить свидетельство о рождении. В остальных случаях необходимо уведомить налоговый орган о возможности предоставления вычета.

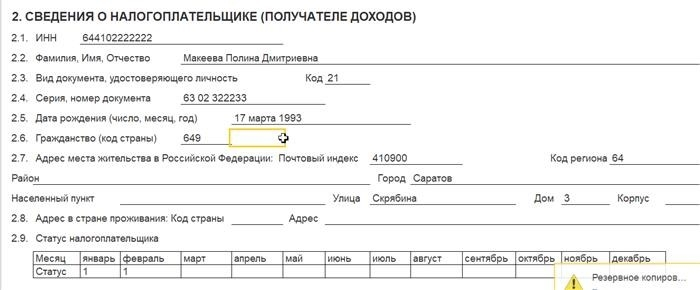

В программе 1С:Бухгалтерия есть форма регистра учета по налогу на доходы физических лиц. Как ее заполнить? Вся информация сгруппирована по разделам.

В регистре необходимо указать налоговый период, за который формируется информация.

В разделе 1 указывается информация об источнике выплаты — налоговом органе. Здесь всего три раздела. В первом поле указывается ИНН/КПП, во втором — код ИФНС, в третьем — наименование налогового органа или ФИО предпринимателя, выплачивающего доход.

Вторая часть содержит информацию о налогоплательщике — физическом лице.

Раздел 3 содержит информацию о скидках, запрашиваемых работниками.

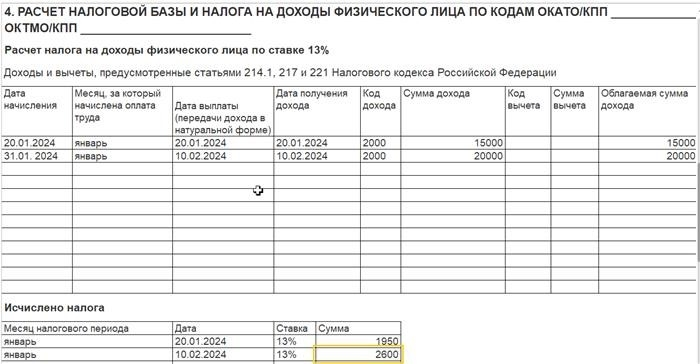

Раздел 4 — самый объемный и информативный. В нем фиксируется ежемесячный доход и рассчитывается сумма подоходного налога для физических лиц (расчет и удержание). Согласно новым правилам, налоговая информация не требуется.

При регистрации не учитываются суммы, которые не облагаются подоходным налогом.

В этом модуле отображаются обобщенные данные о доходах и подоходном налоге.

Какие коды следует использовать в регистре доходов

Перечень доходов физических лиц обширен. Однако наиболее часто используемыми являются:

Менеджер Васильев П. И. Уволился 25 января 2025 года и получил выплату в тот же день.

Независимо от того, что работник проработал менее одного месяца, на него заводится трудовая книжка, которую ведет работодатель. На основании этого реестра по желанию работника ему может быть выдана справка.

В большинстве случаев работник пишет заявление на получение официальной скидки на детей. В этом случае применяются коды 126-128, в зависимости от количества детей. Для первого и второго ребенка размер скидки одинаков, но коды, тем не менее, применяются разные.

Иванцова Т. И. Написал заявление в бухгалтерию организации о предоставлении скидки на троих детей. В регистре скидка отражена следующим образом.

Подводные камни налогового учета в 2025 году: идеальный образец

Что будет, если не встать на учет по налогу на прибыль?

Санкции зависят от обстоятельств. Если документ отсутствует в течение календарного года, на налогового агента налагается штраф в размере 10 000 рублей. Если реестр не ведется более одного года, штраф увеличивается в три раза. Если отсутствие реестра приводит к уменьшению налога, то расчет производится исходя из заниженной суммы. При этом, однако, минимальная планка установлена на уровне 40 000 рублей.

Сводка основных пунктов.

При выплате доходов физическим лицам компания/ИП становится налоговым агентом. Это предполагает обязанность по удержанию и уплате подоходного налога с физических лиц и соблюдение налогового учета. Компания ведет реестр на каждое лицо, получающее доход, независимо от того, является ли оно штатным сотрудником или получает единовременную выплату. Формат реестра разрабатывает работодатель. Отсутствие налогового учета грозит санкциями.

Данная статья является объектом авторского права, перепечатка СМИ и источников запрещена. Редакция ‘Бухгул’ шлют на случай перепечатки материала.

Что вы узнаете.

Как изменился расчетный период по налогу на доходы физических лиц

Власти отменили «промежуточный» период по подоходному налогу с физических лиц. С 2025 года подоходный налог с физических лиц будет рассчитываться за этот период.

В 2023 году подоходный налог для физических лиц рассчитывался с 23-го числа предыдущего месяца по 22-е число текущего месяца. Первый период расчета в этом году — с 1 по 22 января, последний день — с 23 по 31 декабря.

Когда нужно платить подоходный налог с физических лиц в 2025 году?

Начиная с 2025 года, подоходный налог с физических лиц будет уплачиваться два раза в месяц. Дата уплаты (п. 6 ст. 226 Налогового кодекса РФ в редакции от 27. 11. 2023 № 539-ФЗ):

Еще один срок уплаты подоходного налога с физических лиц предусмотрен с 23 декабря по 31 декабря. Это последний рабочий день в году.

В 2023 году подоходный налог с физических лиц уплачивается только один раз в бюджет с 23-го числа предыдущего месяца по 22-е число текущего месяца (январь — вторая половина 28 дней с 1-го (22-го числа). Исключение: крайний срок уплаты подоходного налога для физических лиц с 23 по 31 декабря — последний рабочий день года.

Какой срок подачи уведомления по подоходному налогу с физических лиц в 2025 году?

Для того чтобы инспектор зачел платеж по единому налогу по одному режиму налогообложения с доходов физлица, работодатель должен подать уведомление (п. 3 ст. 58 ФНС России в редакции от 27. 11. 20).

Еще один срок предусмотрен для уведомления о подоходном налоге с физических лиц, удержанном с 23 по 31 декабря. Это последний рабочий день года.

В 2023 году уведомления о подоходном налоге для физических лиц необходимо подавать только один раз в месяц с 23-го числа предыдущего месяца по 22-е число текущего месяца (январь-период) по 25-е число текущего месяца. (с 1 января по 22 января). Исключение: срок подачи деклараций по подоходному налогу для физических лиц с 23 по 31 декабря — последний рабочий день года.

Коды, которые должны быть указаны в уведомлениях по подоходному налогу для физических лиц с 2025 года

При заполнении кодов 21, 31, 33 и 34 цифры обозначаются вертикальными черточками (косыми чертами).

Учитывается при подаче уведомления о подтвержденных суммах.

В 2025 году на основании уведомления будет осуществляться автоматический зачет ЕНВД в счет уплаты подоходного налога с физических лиц. Как только жировщик получает налоговое уведомление, на следующий рабочий день положительный остаток ЕЕТ автоматически вычитается из суммы налога (ст. 78 НК РФ). Налогоплательщики не могут отменить такое автоматическое накопление. По сути, это досрочное снятие налога. Сервис «суперсверка» помогает управлять движением средств в рамках единого налогового режима и оптимально согласовывать их с Федеральной налоговой службой.

Почему к 2025 году будет введен новый порядок уплаты подоходного налога

Серия, установленная на 2023 год, оказалась не слишком удобной.

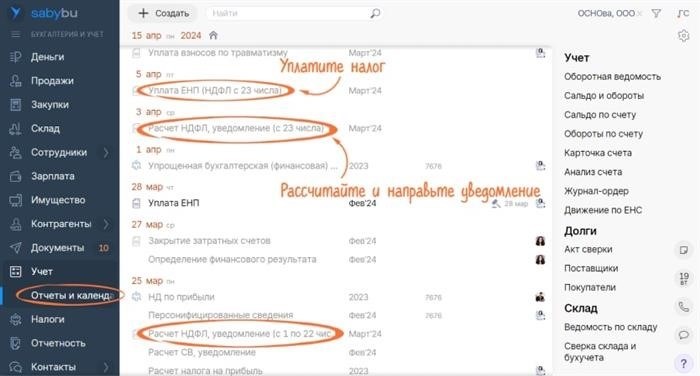

СБИС (Sabie) помогает работать в ситуациях, когда законодательство постоянно меняется. Система уведомляет налоговые органы и информирует их о необходимости доначисления суммы единого налога. Эти задачи можно выполнять прямо из программы. СБИС (Sabie) проверяет заполненные формы и уведомляет, если обнаружены ошибки. Такая автоматизация учета позволяет быстро, практически незаметно, адаптироваться к многочисленным нововведениям в налоговом законодательстве.

Все новые события и текущие сроки уже зарегистрированы в календаре бухгалтера программы «Саби».

Попробуйте бухгалтерский сервис Saby Bu

Таблица со сроками уплаты НДФЛ в 2025 году

В таблице указаны сроки уплаты НДФЛ и представления налоговых уведомлений на 2025 год с учетом праздничных дней.

| Расчетный период | Крайний срок подачи уведомления | Срок уплаты налога | Коды отчетных периодов в уведомлении (проект на данный момент) | |

|---|---|---|---|---|

| 1 месяц | 01. 01-22. 01 | 25 января 2025 г. | 29 января 2025 г. | 21/01/2001 |

| 23 января — 31 января 2025 г. | 5 февраля 2025 г. | 5 февраля 2025 г. | 11/21 | |

| февраль. | 01. 02-22. 02 | 2024. 02. 26 | 2024. 02. 28 | 21/02 |

| 23/02/02 — 29/02/02 | 4 марта 2025 г. | 5 марта 2025 г. | 12/21 | |

| 01. 03-22. 03 | 2024. 03. 25 | 2024. 03. 28 | 21/03/2003 | |

| 23 марта — 31 марта 2003 г. | 4 марта 2025 г. | 5 апреля 2023 г. | 13/21 | |

| Апр. | 1 апреля — 22 апреля | 25 апреля 2025 г. | 5 февраля 2025 г. | 31/01/2001 |

| 23 апреля — 30 апреля 2001 г. | 5 марта 2025 г. | 5 июня 2025 г. | 11/31 | |

| Май | 01. 05-22. 05 | 2024. 05. 27 | 2024. 05. 28 | 31. 2002 |

| 23 мая — 31 мая | 6 марта 2025 г. | 6 мая 2025 г. | 12/31 | |

| Jun. | 01. 06-22. 06 | 2024. 06. 25 | 2024. 06. 28 | 2003/31 |

| 23 июня — 30 июня | 7 марта 2025 г. | 5 июля 2025 г. | 13/31 | |

| Jul. | 01. 07-22. 07 | 2024. 07. 25 | 2024. 07. 29 | 01/33 |

| 23 июля — 31 июля | 8 мая 2025 г. | 8 мая 2025 г. | 11/33 | |

| авг. | 01. 08-22. 08 | 26. 08. 2025 | 28. 08. 2025 | 33/02 |

| 23. 08-31. 08 | 03. 09. 2025 | 05. 09. 2025 | 33/12 | |

| сент. | 01. 09-22. 09 | 25. 09. 2025 | 30. 09. 2025 | 33/03 |

| 23. 09-30. 09 | 03. 10. 2025 | 07. 10. 2025. | 33/13 | |

| 10 Пн. | 01. 10-22. 10 | 25. 10. 2025 | 28. 10. 2025 | 34/01 |

| 23. 10-31. 10 | 05. 11. 2025 | 05. 11. 2025 | 34/11 | |

| 11 мая. | 01. 11-22. 11 | 25. 11. 2025 | 28. 11. 2025 | 34/02 |

| 23. 11-30. 11. | 03. 12. 2025 | 05. 12. 2025. | 34/12 | |

| 12 Пн. | 01. 12-22. 12 | 25. 12. 2025 | 28. 12. 2025 | 34/03 |

| 23. 12-31. 12 | 28. 12. 2025 | 28. 12. 2025 | 34/13 | |

Попробуйте бесплатно в течение 14 дней

detector